源整合中心MAGNA盟诺发布2018年6月版全球广告预测报告,分析并预测了包括全球70个市场的广告收入规模及增长。这一报告涵盖了电视、数字、平面、广播和户外媒体,从2018到2022年未来五年的广告支出预测。

全球广告预测十大看点

1.在全球范围内,媒体主净广告收入(NAR)预计在2018年将增长6.4%,达到5,510亿美元。由于今年到目前为止的市场表现强于预期(尤其是数字媒体销售额),该增速大大高于MAGNA此前的预测(2017年12月所公布的+5.2%)。

2.2018年间所发生的重大周期性事件(FIFA俄罗斯世界杯、美国中期选举、韩国冬季奥运会)将为全球广告增长率贡献一个百分点。不考虑周期性收入,2018年潜在广告增长率将达5.5%,即与2017年接近。

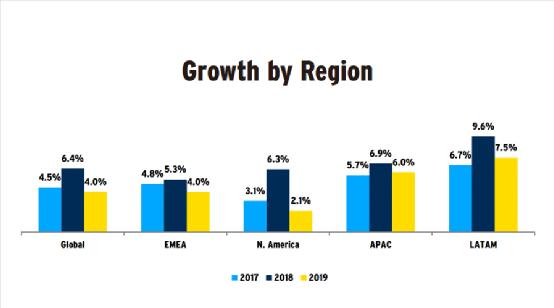

3.2018年增长最快的地区为中东欧(+9.2%)和拉美(+9.6%),其次则是亚太(+6.9%)和北美(+6.3%)。随着地方经济斗争和政治不确定性蔓延到越来越多的国家(尤其是英国、西班牙和意大利),西欧的增长势头将受到抑制(+4.1%),因而可能会对2018到2019年的商业信心产生负面影响。由于高通胀和石油经济的复苏,中东和非洲的增速重新获得了增速(+9.1%)。

4.据预计,MAGNA 所分析的70个广告市场中的69个将出现一定程度的增长(而新加坡则是今年唯一预计会下降的市场)。在前20大市场中,印度(+12%)、俄罗斯(+12%)和中国(+10%)预计会有最高增长率。

5.归功于偶数年周期性事件如世界杯的再次到来,线性电视广告收入将在2018年再次实现增长(+3%,达到1,850亿美元),从而产生近50亿的增量广告支出(仅美国就占三分之二),尽管在到达率和收视率上电视媒体在全球持续走低。如果没有偶数年的增量广告销售量,电视媒体今年的涨幅则会持平(+0.4%)。

6.由于对CPG/快速消费品行业(食品、饮料、个人护理和家居用品)、媒体/娱乐、连锁餐厅和药店(如存在)中大型消费品牌的需求,传统线性电视媒体依旧能保持弹性增长。由于在尝试数字视频形式时品牌安全和ROI可信度的缺失,某些营销人员对此感到失望,许多品牌也已暂停其媒介组合的长期多元化计划,转而固守传统的线性电视媒体。这种持续的需求加上供应(收视率)的下降导致了CPM成本高增长(主要市场为+5%至+15%,而经济增长率则维持在2%以下)。然而,强有力的定价机制却几乎无法抵消销售量下滑所带来的影响,从而导致法国、英国、意大利、日本和美国的电视广播公司保持收入持平(不包括周期性广告支出)。

7.“高级电视”广告技术正在美国、英国和澳大利亚等少数几个市场呈现发展势头。其中包括实时线性定向广告的替代品(以家庭为目标的广告营销活动),电视上的点播电视内容,以及更普遍的购买符合要求的受众(有意向的汽车购买者、有婴儿或宠物的家庭......)的能力,不像传统的按照年龄/性别来定向的方式,这样往往极少产生浪费。目前,多数“高级”电视广告均基于有线或卫星订阅服务并通过机顶盒进行管理,但无处不在的“智能”可连接电视和OTT设备则围绕“安全”的电视内容和按需或线性消费在大屏幕上为所有电视观众(包括“掐线族”)带来了机会。三星、Roku 和其他公司竞相提供电视机操作系统,并向营销人员提供“先进”的定向广告解决方案。

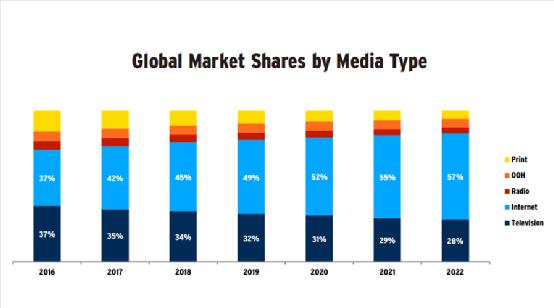

8.数字广告销售额(展示、视频、搜索、社交)今年将增长15%,达到2,500亿美元,仅比2017年(+17%)略有放缓,而线下广告销售额(线性电视、印刷、广播、户外媒体)则会下降-0.2%,达到3,000亿美元。到2018年底,数字媒体销售额将占广告总销售额的46%,而MAGNA预测到2020年该数字将达到全球广告销售额的50%。今年,美国将达到这一里程碑数字,而数字媒体销售的市场份额在中国和英国等市场则已超过60%。

9.尽管2018年上半年数字媒体支出已经达到了相当规模且有部分媒体主遭受了争议,但广告支出却没有显示放缓的迹象。Facebook和Google在2018年第一季度的广告收入同比增长31%,这一涨幅甚至超过了2017年(+27%)。由于多个大型消费品牌正在放缓或暂停从电视转移到数字媒体的长期预算重新分配,但MAGNA预计下半年仍会出现轻微的放缓趋势。但到目前为止,小型本地直接广告商的支出(有时会从线下营销渠道如直邮、黄页等重新进行分配)仍将继续快速增长,从而抵消大品牌广告商的放缓势头。

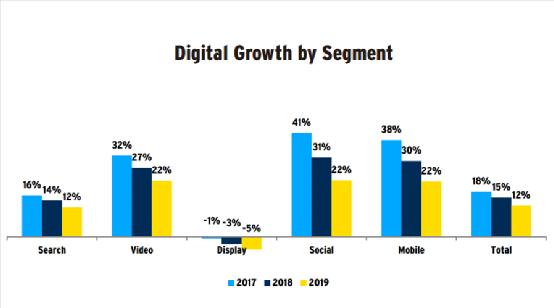

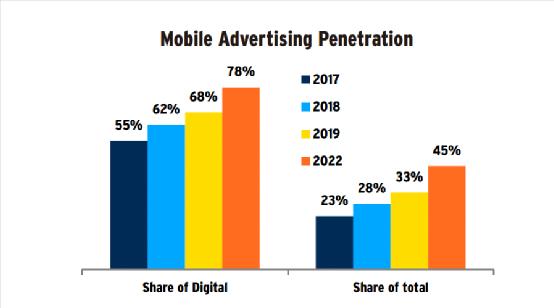

10.大部分数字广告销售额(62%)如今都是在移动设备(多数为智能手机)上通过曝光和点击量来实现的。在2018年,移动广告的销售额将增长30%,而基于台式电脑的广告收入则会下降(-2%),这主要是因为广告拦截以及数字媒体消费从计算机向智能手机的快速转移。视频和社交媒体广告将继续推动数字广告的增长。

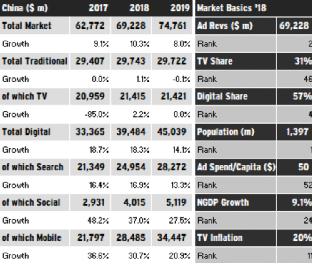

中国市场广告支出预测

中国今年的广告支出将增长10.3%,高于此前的预期。这一涨幅将使中国市场的广告支出总额达到4,680亿元人民币,或690亿美元。如此一来,中国将轻松跻身全球第二大市场,尽管仍远远落后于美国。

这一增长势头源于多个因素。其中最重要的因素当然是经济加速增长;国际货币基金组织预计今年其名义 GDP 增长率为 9.1%,高于此前预期的 8.5%。此外,电视广告领域千人成本的持续上涨以及数字广告经济的复苏则让渲染中国市场增长放缓的担忧变得毫无根据。

与大多数市场一样,中国的广告增长也是受数字广告所驱动的。今年中国的数字广告支出将增长 18.3%,与去年 18.7% 的涨幅接近。因此,其数字支出总额会达到 2,670 亿人民币(390 亿美元),而仅此一项便足以使其成为仅次于美国的全球第二大市场。搜索广告业务在中国占有整体最高的数字广告支出占比,它们占到了数字广告总预算的近2/3。这是因为中国不仅拥有强大的传统搜索引擎经济体(百度为领导者),还有大量的非核心搜索广告支出,如“阿里巴巴产品目录”广告。此外,中国的搜索广告业务甚至比大多数西方市场的搜索广告业务更集中在移动媒体上;移动广告占到了搜索广告支出总额的 80%,而桌面广告支出则持续下滑。视频和社交媒体广告支出今年将增长 37%,分别达到 360 亿人民币(50 亿美元)和 270 亿人民币(40 亿美元)。多产品大型围墙花园(百度、阿里巴巴、腾讯等)在中国所占有的主导地位与多数其他市场的双寡头垄断同样强劲。随着监管严厉度的提升,政府最近关闭了 Reddit 式的网站“内涵段子”,并要求 18 家互联网公司更严格地审查直播和短视频平台上所投放的内容。此举可能会阻碍未来的数字广告增长。

电视广告收入今年将增长 2.2%,高于去年 1.1% 的增速,同时也高于先前预测的-0.4%。得益于饮料品牌和个人护理品牌的强劲增长,这一增长势头在 2017 年取得出色表现后得以继续延续。而销售机构也得以继续推动价格上涨(今年的电视涨幅将达到10%),从而抵消总体收视率的下降。中国的电视市场将继续受到严格管制,而 2017年下半年对禁止在广播和电视上播出的电视节目的最新监管变化也会继续应用于互联网上。

与多数市场一样,平面广告也会在中国持续减少,报刊广告今年预计会下降 25%,而杂志则预计会下跌 20%。较之全球水平,中国的平面广告支出甚至会显得更加贫乏,并且加在一起也仅占总预算的 2% 多一点。另一方面,户外广告支出会继续增长,今年则会增长9%,达到 278 亿人民币(40 亿美元)。数字户外广告将带动户外广告的增长,增长20% 并达到户外广告总支出的 25%。而传统户外广告点位向数字技术的持续转型也将推动这一增长。